E-faktury to elektroniczne wersje tradycyjnych faktur papierowych, które są coraz częściej wykorzystywane przez przedsiębiorstwa i osoby prywatne. Elektroniczne fakturowanie przynosi wiele korzyści, takich jak oszczędność czasu, redukcja kosztów oraz większa wygoda dla obu stron transakcji. W tym przewodniku omówimy najważniejsze aspekty związane z e-fakturami, takie jak ich rodzaje, korzyści, a także proces wystawiania i odbioru.

Wyróżniamy dwa główne rodzaje e-faktur: strukturalne i niestrukturalne. E-faktury strukturalne są tworzone w formacie XML, który pozwala na automatyczne przetwarzanie danych przez oprogramowanie księgowe. E-faktury niestrukturalne, takie jak PDF, są bardziej zbliżone do tradycyjnych faktur papierowych i wymagają ręcznego wprowadzenia danych do systemu księgowego.

Korzyści wynikające z korzystania z e-faktur to przede wszystkim oszczędność czasu i pieniędzy. Elektroniczne fakturowanie eliminuje potrzebę drukowania, kopertowania i wysyłki faktur pocztą, co przekłada się na niższe koszty operacyjne. Ponadto, e-faktury są łatwiejsze w przechowywaniu i archiwizacji, co pozwala na lepszą organizację dokumentów księgowych.

Proces wystawiania e-faktur jest prosty i szybki. Wystarczy posiadać odpowiednie oprogramowanie księgowe, które pozwala na generowanie faktur w formacie elektronicznym. Następnie, wystawioną e-fakturę można wysłać do odbiorcy za pomocą poczty elektronicznej lub specjalistycznych platform do wymiany dokumentów.

Odbiór e-faktur również jest łatwy i wygodny. Odbiorca otrzymuje e-fakturę na swoją skrzynkę e-mail lub przez platformę do wymiany dokumentów, a następnie może ją zaimportować do swojego systemu księgowego. W przypadku e-faktur strukturalnych, proces ten jest w pełni zautomatyzowany, co pozwala na szybkie i bezbłędne przetwarzanie danych.

Podsumowując, elektroniczne fakturowanie to nowoczesne rozwiązanie, które przynosi wiele korzyści zarówno dla wystawców, jak i odbiorców faktur. E-faktury pozwalają na oszczędność czasu, redukcję kosztów oraz lepszą organizację dokumentacji księgowej. Warto rozważyć wdrożenie tego rozwiązania w swoim przedsiębiorstwie lub działalności gospodarczej.

Wprowadzenie do e-faktur

W dzisiejszym świecie cyfryzacji coraz więcej przedsiębiorstw decyduje się na korzystanie z faktur elektronicznych, zwanych również e-fakturami. E-faktury to wersje cyfrowe tradycyjnych faktur papierowych, które są przechowywane i przesyłane w formie elektronicznej. W tym artykule przyjrzymy się bliżej temu zjawisku, omawiając m.in. definicję e-faktur, ich zastosowanie oraz podstawy prawne.

Czym są e-faktury i jak działają?

E-faktury to dokumenty wystawiane w formie elektronicznej, które zawierają te same informacje co ich papierowe odpowiedniki. Dzięki temu, e-faktury mogą być przesyłane, przechowywane i przetwarzane w sposób szybki, wygodny i ekologiczny. Istnieją dwa główne rodzaje e-faktur: strukturalne (np. w formacie XML) oraz niestrukturalne (np. w formacie PDF). E-faktury strukturalne są bardziej zaawansowane technologicznie, ponieważ pozwalają na automatyczne przetwarzanie danych przez oprogramowanie księgowe, co przyspiesza proces księgowania.

Podstawa prawna faktury elektronicznej

W Polsce, podstawą prawną dla wystawiania faktur elektronicznych jest Ustawa o podatku od towarów i usług (VAT) oraz Rozporządzenie Ministra Finansów w sprawie wystawiania faktur. Zgodnie z tymi przepisami, e-faktury są równoważne z fakturami papierowymi pod warunkiem, że obie strony transakcji wyrażają na to zgodę oraz że e-faktura jest wystawiana i przechowywana zgodnie z wymogami prawnymi. Ważnym elementem jest również zapewnienie autentyczności pochodzenia, integralności treści oraz czytelności faktury elektronicznej.

Zasady wystawiania faktury elektronicznej

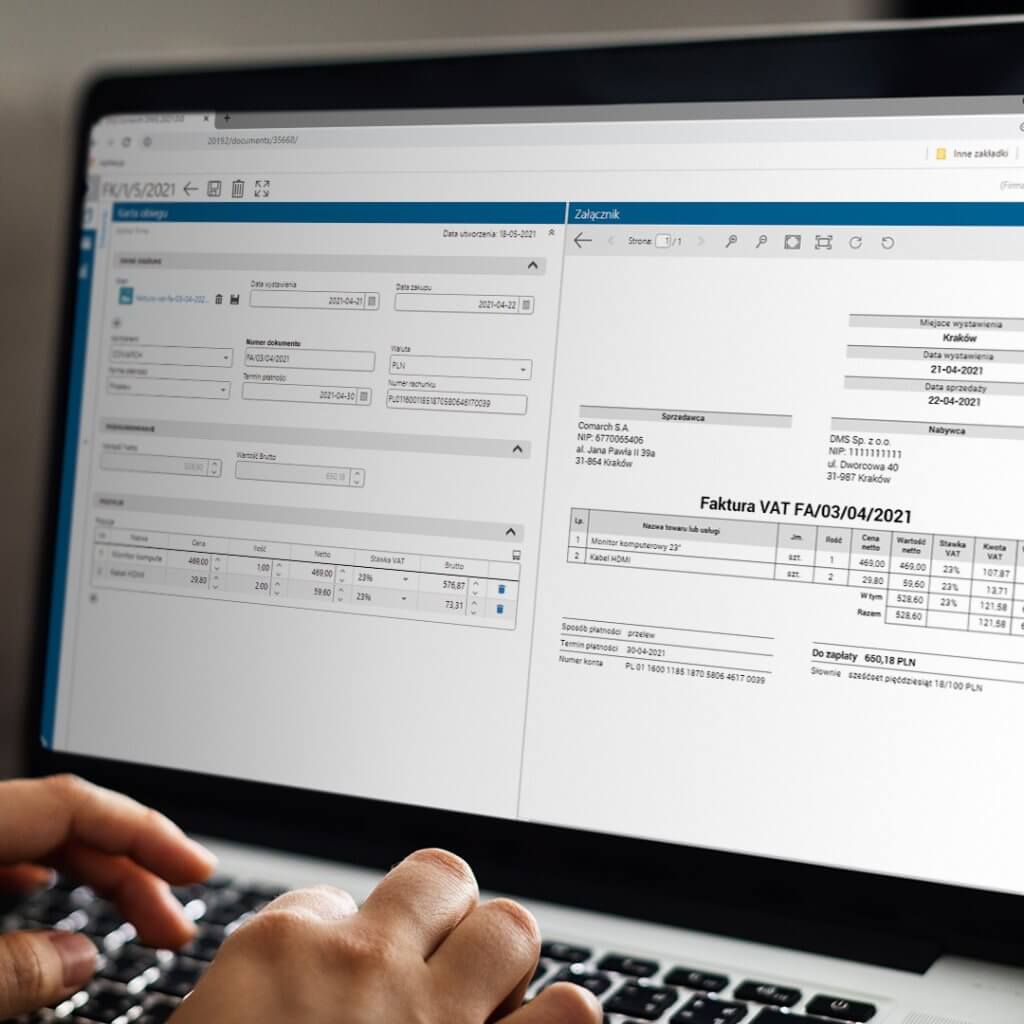

Wystawianie e-faktur jest procesem prostym i szybkim, jednak należy pamiętać o kilku zasadach. Po pierwsze, przedsiębiorca musi posiadać odpowiednie oprogramowanie księgowe, które pozwala na generowanie faktur w formacie elektronicznym. Po drugie, obie strony transakcji muszą wyrazić zgodę na korzystanie z e-faktur. Po trzecie, e-faktura musi zawierać te same elementy co faktura papierowa, takie jak dane wystawcy i nabywcy, opis towarów lub usług, stawki podatku VAT oraz kwoty do zapłaty.

W praktyce, wystawienie e-faktury polega na wprowadzeniu danych do oprogramowania księgowego, wygenerowaniu dokumentu w formacie elektronicznym (np. XML lub PDF) oraz przesłaniu go do odbiorcy za pomocą poczty elektronicznej lub specjalistycznych platform do wymiany dokumentów. Odbiorca e-faktury może następnie zaimportować ją do swojego systemu księgowego i przetworzyć dane w sposób automatyczny (w przypadku e-faktur strukturalnych) lub ręczny (w przypadku e-faktur niestrukturalnych).

Krajowy system e-faktur (KSeF)

W odpowiedzi na rosnącą popularność e-faktur, polski rząd wprowadził Krajowy System E-faktur (KSeF), który ma na celu ułatwienie i usprawnienie procesu wystawiania, przesyłania oraz przechowywania faktur elektronicznych. W tym rozdziale omówimy funkcje i korzyści związane z KSeF, a także szczegóły dotyczące jego działania i obowiązków związanych z korzystaniem z tego systemu.

Co to jest KSeF i jak działa?

KSeF to centralny system informatyczny, który umożliwia wystawianie, przesyłanie i przechowywanie e-faktur w sposób zgodny z polskim prawem podatkowym. System ten pozwala na automatyczne przetwarzanie danych zawartych w e-fakturach, co przyczynia się do przyspieszenia procesów księgowych oraz ograniczenia błędów wynikających z ręcznego wprowadzania danych. KSeF oferuje również bezpieczne przechowywanie e-faktur oraz dostęp do nich przez upoważnione osoby, co ułatwia kontrolę i audyt dokumentów podatkowych.

Obowiązkowy KSeF: kiedy i dla kogo?

Od 1 stycznia 2022 roku podatnicy mogą dobrowolnie korzystać z Krajowego Systemu e-Faktur. Wprowadzenie Krajowego Systemu e-Faktur jako rozwiązania obligatoryjnego nastąpi 1 lipca 2024 roku. Od 1 stycznia 2025 roku KSeF ma być obowiązkowy również dla małych i średnich przedsiębiorców zwolnionych z VAT.

Narzędzia i aplikacja podatnika KSeF

W ramach KSeF, podatnicy mają dostęp do aplikacji podatnika, która umożliwia wystawianie, wysyłanie i odbieranie e-faktur, a także zarządzanie nimi. Aplikacja ta jest dostępna zarówno na komputerach, jak i urządzeniach mobilnych, co ułatwia korzystanie z niej w różnych sytuacjach. Ponadto, KSeF oferuje integrację z oprogramowaniem księgowym, co pozwala na automatyczne przetwarzanie danych z e-faktur oraz ich eksport do systemów księgowych.

Chcesz wdrożyć w swojej firmie system ERP, który będzie zintegrowany z KSeF?

Skontaktuj się z nami już dziś i zobacz co możemy Ci zaproponować!

Pytania i odpowiedzi KSeF

W związku z wprowadzeniem KSeF, przedsiębiorcy mogą mieć wiele pytań dotyczących funkcjonowania tego systemu oraz obowiązków z nim związanych. Warto poszukiwać informacji na temat KSeF na oficjalnych stronach instytucji odpowiedzialnych za jego wdrożenie oraz w bazach wiedzy poświęconych tematyce e-faktur. W razie wątpliwości, można również skonsultować się z doradcą podatkowym lub księgowym, który pomoże rozwiać wszelkie niejasności.

Więcej informacji o KSeF znajdziecie w podlinkowanym artykule oraz na stronie Ministerstwa Finansów.

Proces wystawiania i odbierania e-faktur

W tym rozdziale omówimy proces wystawiania i odbierania faktur elektronicznych, a także przedstawimy poradnik na temat zarządzania fakturami w ramach Krajowego Systemu E-faktur (KSeF).

Jak wystawić e-fakturę: krok po kroku

Wystawianie e-faktury przez system KSeF jest proste i intuicyjne. Poniżej przedstawiamy instrukcje krok po kroku na temat wystawiania faktury:

- Zaloguj się do aplikacji podatnika KSeF na komputerze lub urządzeniu mobilnym.

- Wybierz opcję „Wystaw fakturę” w menu głównym.

- Wypełnij wszystkie wymagane pola, takie jak dane sprzedawcy, nabywcy, opis towarów lub usług, ceny, stawki podatkowe oraz termin płatności.

- Sprawdź poprawność wprowadzonych danych, a następnie kliknij przycisk „Wystaw fakturę”.

- Faktura zostanie automatycznie przesłana do nabywcy za pośrednictwem systemu Krajowego Systemu e-Faktur.

Warto zaznaczyć, że Krajowy System e-Faktur oferuje również możliwość wystawienia faktury w innych formatach, takich jak PDF czy XML, co ułatwia dostosowanie się do potrzeb i wymagań konkretnego odbiorcy.

Odbieranie faktur elektronicznych: co musisz wiedzieć

Odbieranie e-faktur w Krajowym Systemie e-Faktur jest równie proste, jak ich wystawianie. Poniżej przedstawiamy poradnik na temat odbierania e-faktur:

- Zaloguj się do aplikacji podatnika Krajowego Systemu e-Faktur na komputerze lub urządzeniu mobilnym.

- W menu głównym wybierz opcję „Odbierz fakturę”.

- System automatycznie wyświetli listę wszystkich otrzymanych e-faktur, wraz z ich podstawowymi danymi, takimi jak numer, data wystawienia, kwota czy status płatności.

- Klikając na konkretną fakturę, możesz przejrzeć jej szczegółowe dane oraz pobrać ją w wybranym formacie (np. PDF czy XML).

Warto pamiętać, że odbieranie faktur elektronicznych wiąże się z obowiązkiem ich przechowywania przez określony czas, zgodnie z przepisami prawa podatkowego.

Walidacja faktur elektronicznych: jak to działa?

Proces walidacji faktur elektronicznych polega na sprawdzeniu ich zgodności z obowiązującymi przepisami oraz wymaganiami technicznymi. W systemie KSeF walidacja odbywa się automatycznie podczas wystawiania i odbierania e-faktur. Oto, co warto wiedzieć o walidacji faktur elektronicznych:

- Krajowy System e-Faktur sprawdza, czy faktura zawiera wszystkie obowiązkowe elementy, takie jak dane sprzedawcy i nabywcy, opis towarów lub usług, ceny, stawki podatkowe czy termin płatności.

- Walidacja obejmuje również sprawdzenie poprawności danych, takich jak numery identyfikacji podatkowej (NIP) czy numery kont bankowych.

- W przypadku wykrycia błędów lub braków, system KSeF poinformuje o tym wystawcę faktury, który będzie miał możliwość skorygowania danych przed przesłaniem faktury do nabywcy.

Automatyczna walidacja faktur elektronicznych w Krajowym Systemie e-Faktur przyczynia się do ograniczenia błędów wynikających z ręcznego wprowadzania danych oraz usprawnienia procesów księgowych zarówno po stronie sprzedawcy, jak i nabywcy.

E-faktury ustrukturyzowane

W dzisiejszym świecie cyfrowym, coraz większą popularność zyskują e-faktury ustrukturyzowane. W tej sekcji omówimy, czym są ustrukturyzowane e-faktury, jakie korzyści niosą ze sobą oraz kiedy i dla kogo stają się obowiązkowe.

Co to są ustrukturyzowane e-faktury?

Ustrukturyzowane e-faktury to elektroniczne dokumenty wystawiane i przesyłane w określonym formacie, który pozwala na automatyczne przetwarzanie danych zawartych w fakturze. Najczęściej używanym formatem jest XML, który umożliwia łatwe odczytywanie i analizowanie danych przez różne systemy księgowe i finansowe. Dzięki temu, ustrukturyzowane e-faktury przyczyniają się do usprawnienia procesów księgowych oraz ograniczenia błędów wynikających z ręcznego wprowadzania danych.

Obowiązkowe e-faktury ustrukturyzowane: kiedy i dla kogo?

W niektórych krajach, takich jak Polska, wprowadzono obowiązek wystawiania ustrukturyzowanych e-faktur dla określonych grup podatników. W Polsce, od 1 stycznia 2022 roku, obowiązek ten dotyczy podatników VAT, którzy zawierają umowy z jednostkami sektora finansów publicznych. W praktyce oznacza to, że przedsiębiorcy, którzy świadczą usługi lub dostarczają towary na rzecz np. urzędów, szkół czy szpitali, muszą wystawiać ustrukturyzowane e-faktury.

Warto zaznaczyć, że obowiązek wystawiania ustrukturyzowanych e-faktur nie dotyczy wszystkich transakcji. Przedsiębiorcy, którzy nie prowadzą działalności gospodarczej z jednostkami sektora finansów publicznych, mogą nadal wystawiać faktury w innych formach, takich jak PDF czy nieustrukturyzowane pliki XML.

Podsumowując, ustrukturyzowane e-faktury to nowoczesne rozwiązanie, które przyczynia się do usprawnienia procesów księgowych oraz ograniczenia błędów wynikających z ręcznego wprowadzania danych. W niektórych przypadkach, takich jak transakcje z jednostkami sektora finansów publicznych, wystawianie ustrukturyzowanych e-faktur staje się obowiązkowe. Dlatego warto zaznajomić się z tym tematem i dostosować swoje działania do obowiązujących przepisów oraz wymagań rynkowych.

Korzyści z e-faktur dla przedsiębiorstw

Wprowadzenie e-faktur do codziennego funkcjonowania przedsiębiorstw przynosi wiele korzyści, zarówno podatkowych, jak i biznesowych. W tym artykule skupimy się na omówieniu tych korzyści, szczególnie dla małych i średnich przedsiębiorstw.

Automatyzacja procesów dzięki e-fakturom

Przejście na e-faktury pozwala na automatyzację procesów związanych z wystawianiem, wysyłaniem i przechowywaniem faktur. Dzięki temu przedsiębiorstwa mogą zaoszczędzić czas i zasoby, które wcześniej były poświęcone na ręczne wprowadzanie danych oraz obsługę papierowych dokumentów. Automatyzacja procesów związanych z e-fakturami przyczynia się również do redukcji błędów wynikających z ręcznego wprowadzania danych oraz poprawy jakości danych w systemach księgowych i finansowych.

Korzyści podatkowe związane z e-fakturami

Wprowadzenie e-faktur może przynieść również korzyści podatkowe dla przedsiębiorstw. E-faktury ułatwiają kontrolę podatkową oraz uszczelnienie systemu podatkowego, co może prowadzić do zmniejszenia szarej strefy oraz zwiększenia wpływów podatkowych. Ponadto, e-faktury pozwalają na szybsze odzyskiwanie należności oraz lepsze zarządzanie płatnościami, co może wpłynąć na poprawę płynności finansowej przedsiębiorstw.

E-faktury: biznesowe korzyści dla małych i średnich przedsiębiorstw

Małe i średnie przedsiębiorstwa mogą czerpać wiele korzyści z wprowadzenia e-faktur do swojej działalności. Przede wszystkim, e-faktury pozwalają na redukcję kosztów związanych z drukiem, przesyłką i przechowywaniem papierowych faktur. Ponadto, e-faktury ułatwiają komunikację z kontrahentami, co może prowadzić do zacieśnienia współpracy oraz zwiększenia satysfakcji klientów. Wreszcie, e-faktury pozwalają na lepsze zarządzanie dokumentacją oraz uproszczenie procesów audytowych, co może być szczególnie korzystne dla przedsiębiorstw, które muszą spełniać różne wymogi prawne i regulacyjne.

Podsumowując, e-faktury przynoszą wiele korzyści dla przedsiębiorstw, zarówno podatkowych, jak i biznesowych. Automatyzacja procesów, uszczelnienie systemu podatkowego oraz redukcja kosztów to tylko niektóre z nich. Małe i średnie przedsiębiorstwa powinny rozważyć wprowadzenie e-faktur do swojej działalności, aby skorzystać z tych korzyści i zwiększyć swoją konkurencyjność na rynku.

Podsumowanie

W artykule omówiliśmy najważniejsze korzyści wynikające z wprowadzenia e-faktur dla przedsiębiorstw, szczególnie małych i średnich. Przede wszystkim, e-faktury pozwalają na automatyzację procesów, co przyczynia się do oszczędności czasu i zasobów oraz redukcji błędów. Ponadto, e-faktury przyczyniają się do korzyści podatkowych, takich jak uszczelnienie systemu podatkowego, szybsze odzyskiwanie należności i lepsze zarządzanie płatnościami.

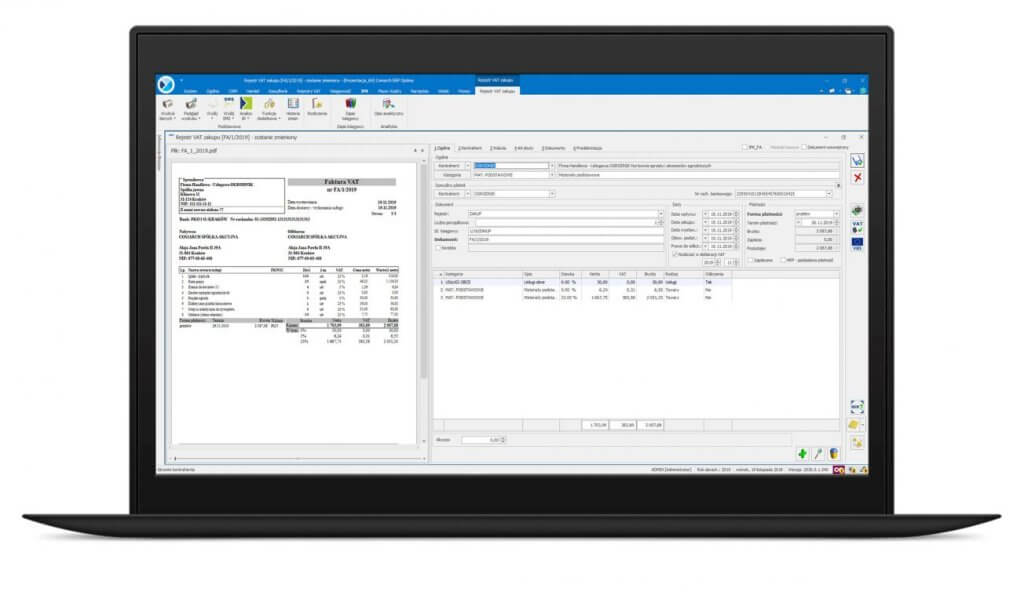

O tym, jak systemy Comarch ERP dostosowane są do współpracy z Krajowym systemem e-Faktur (KSeF) można przeczytać tutaj.

W kontekście małych i średnich przedsiębiorstw, e-faktury przynoszą korzyści biznesowe, takie jak redukcja kosztów związanych z drukiem, przesyłką i przechowywaniem papierowych faktur, ułatwienie komunikacji z kontrahentami oraz lepsze zarządzanie dokumentacją i uproszczenie procesów audytowych.

Podsumowując, e-faktury stanowią wartościowe rozwiązanie dla przedsiębiorstw, które chcą zwiększyć swoją konkurencyjność na rynku, poprawić jakość danych w systemach księgowych i finansowych oraz skorzystać z korzyści podatkowych i biznesowych. Warto rozważyć wprowadzenie e-faktur do swojej działalności, aby czerpać z tych korzyści i przyczynić się do dalszego rozwoju firmy.